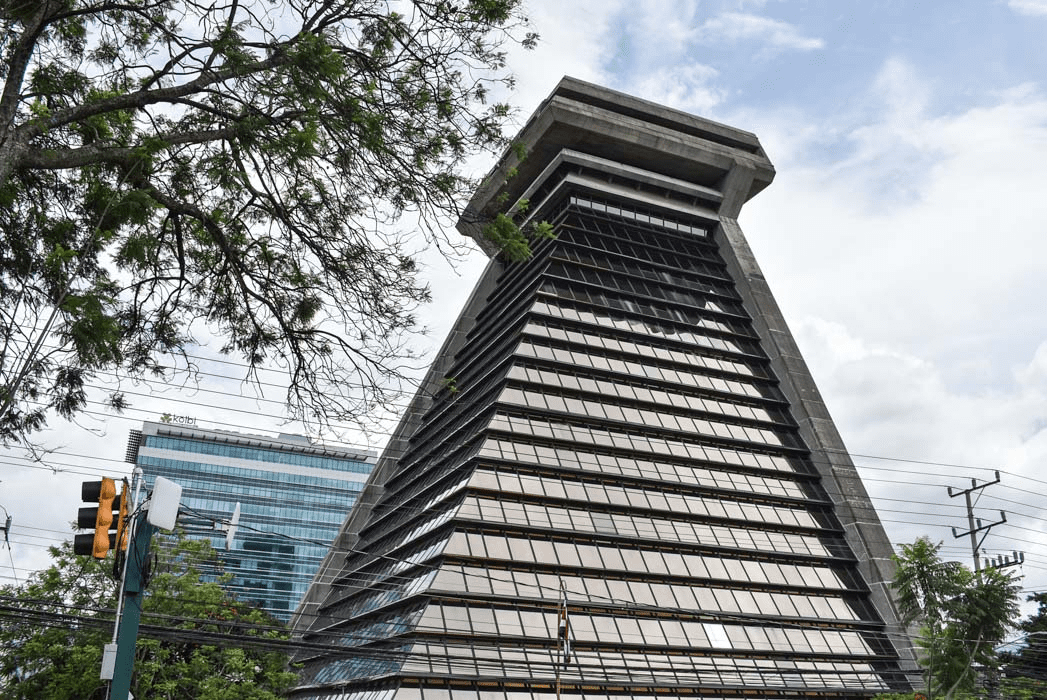

Contraloría General de la República. (CRH).

La Contraloría General de la República (CGR) advierte de un aumento de la cartera de créditos en riesgo del Instituto Nacional de Vivienda y Urbanismo (Invu) y del Instituto de Desarrollo Rural (Inder).

Las debilidades las detectó en un análisis que hizo de la gestión crediticia de 14 entidades y órganos no supervisados que prestan dinero a personas, pequeñas empresas, agricultores y estudiantes en condición de vulnerabilidad.

La gestión crediticia del 78,6% de esas entidades y órganos estudiados se encuentra en un nivel básico. Solo tres entidades se hallan en un nivel intermedio y ninguna en un nivel avanzado. En el nivel básico están el Invu y el Inder.

¿Qué se halló en el Invu?

Instituto Nacional de Vivienda y Urbanismo. (CRH).

En un informe, la entidad fiscalizadora recuerda que el Invu, al financiar soluciones de vivienda y programas habitacionales, desempeña un papel fundamental en el impacto social porque facilita el acceso a una vivienda digna para diversos segmentos de la población.

La eficiencia en la gestión de estos créditos resulta clave para asegurar que los recursos se empleen de manera óptima, contribuyendo directamente a la mejora de la calidad de vida. Al mismo tiempo, entender el estado actual de la gestión crediticia permite a la Administración identificar oportunidades de mejora, fortalecer la sostenibilidad financiera de la institución y tomar decisiones estratégicas que potencien el desarrollo integral de su cartera crediticia.

Sin embargo, la CGR señala que la gestión crediticia del Invu, con una cartera de ¢90.425 millones y una morosidad promedio de 14,9% a marzo de 2024, ofrece una perspectiva en la que el crecimiento en la colocación de créditos está acompañado por un nivel considerable de morosidad y una cartera en riesgo de ¢32.950 millones.

Esto sugiere que, aunque se han logrado avances en la financiación de soluciones habitacionales, existen áreas clave que requieren atención, como el seguimiento del riesgo crediticio y la gestión de cobro, advierte la Contraloría.

“La relación entre la expansión de la cartera y la morosidad plantea el reto de equilibrar el crecimiento con una administración efectiva del riesgo, lo que resulta esencial para mantener la sostenibilidad financiera y continuar impulsando el desarrollo del sector vivienda”, menciona en el informe.

La Contraloría detalla que aunque la cartera total de esa institución presentó un comportamiento estable desde 2021 hasta el primer trimestre de 2024, que se refleja en un crecimiento del 14,6% en las colocaciones, la evolución de la cartera en riesgo de no ser pagada por los deudores sufrió variaciones importantes en ese mismo período. Representó, en promedio, el 49,3% de la cartera total y experimentó una tendencia de crecimiento a partir del segundo trimestre de 2023.

“Esta proporción, combinada con la morosidad del 14,9% y el aumento del 4,2% en los créditos en cobro judicial en el primer trimestre de 2024 muestran comportamientos que deben ser valorados y administrados”, recomienda.

Aunque aclara que el Invu está en proceso de implementación de una estrategia para fortalecer su gestión de cobro, alineada con las disposiciones del Órgano Contralor en el Informe de Auditoría Carácter Especial sobre su capacidad de gestión financiera (DFOE-CIU-IF-00007-2021), la toma de decisiones basada en información precisa y la ejecución de un plan de acción estructurado son importantes para reducir los niveles de morosidad y asegurar la estabilidad de la cartera a largo plazo.

De acuerdo con el informe, las estimaciones para créditos morosos se han mantenido relativamente constantes, alrededor de ¢5.355 millones en promedio entre 2021 y 2024. Sin embargo, no parecen ser suficientes para cubrir la morosidad observada, la cual en los créditos mayores a 90 días y en cobro judicial se mantuvo elevada. Llegaron a ¢8.505 millones en el primer trimestre de 2024, el equivalente a 9,4% de la cartera total bruta.

“Un enfoque más riguroso en la evaluación del riesgo de crédito y la determinación de estimaciones adecuadas podría mitigar el impacto financiero de los créditos en mora y estabilizar las utilidades, que han mostrado un decrecimiento del 2,5% en comparación con 2021”, detalla la Contraloría.

También identificó las siguientes debilidades:

Los indicadores reflejan una brecha entre la morosidad y las estimaciones asignadas para cubrir estos riesgos de alrededor del 50% de cobertura, lo que implica que una parte considerable de los créditos en riesgo no está adecuadamente respaldada por provisiones.

Los gastos operativos por prestatario han aumentado en 43,4% desde 2021 a 2024, mientras que la cartera bruta solo creció 14,6% en ese mismo período, lo cual refleja una pérdida de eficiencia en la gestión crediticia. La ineficiencia operativa, combinada con el desajuste entre morosidad y las estimaciones, podría incrementar la vulnerabilidad financiera del Invu y su capacidad para manejar futuras fluctuaciones en la morosidad.

¿Qué se encontró en el Inder?

Instituto de Desarrollo Rural. (CRH).

Sobre el Inder, la Contraloría explica que dispone de un sistema de crédito rural en el que ofrece acceso a tierras adquiridas por la institución y asigna beneficiarios.

También cuenta con recursos financieros para desarrollar actividades socio-productivas y financiar proyectos en el ámbito rural conforme a lo establecido por ley y en alineación con los planes territoriales de desarrollo rural.

Menciona que el crédito del Inder ha sido un motor importante para el desarrollo rural y que esto se evidencia por un aumento del 28% en la cartera directa y del 16% en el número de prestatarios activos entre 2021 y 2024.

Sin embargo, este crecimiento trajo consigo algunos riesgos, como un incremento del 25% en los créditos morosos y una cartera en riesgo de ¢506,8 millones a marzo de 2024, lo que podría comprometer la estabilidad financiera de la institución.

Para el periodo de análisis, comprendido entre el primer trimestre de 2021 hasta el primer trimestre de 2024, la cartera de créditos en riesgo ha mostrado un aumento significativo. Pasó de ¢54,3 millones a ¢506,8 millones, mientras que las estimaciones de créditos morosos han permanecido estables en un rango de ¢31,3 millones a ¢40,4 millones.

“Esta situación podría implicar un deterioro en la calidad de la cartera crediticia del Inder, por lo cual el comportamiento creciente en la cartera en riesgo plantea la necesidad de revisar las políticas de crédito actuales”, sugiere la CGR.

Agrega que el hecho de que la cartera directa y el número de prestatarios hayan crecido, sin que se ajuste la capacidad operativa o las provisiones, podría llevar a una situación en la que el Inder deba realizar importantes aumentos en sus estimaciones para cubrir pérdidas, afectando no solo la generación de utilidades, sino también su capacidad de mantener una gestión financiera estable.

Según la entidad fiscalizadora, desde 2021 a marzo de 2024 ha habido un crecimiento constante de la cartera directa del Inder, con un aumento significativo en el monto de créditos otorgados, que llega a casi ¢4,5 mil millones en el primer trimestre de 2024, mientras que el número de prestatarios activos ha tenido un crecimiento más moderado.

Este comportamiento puede estar reflejando una mayor concentración de créditos por prestatario o un enfoque en créditos de mayor valor.

Advierte que este escenario podría implicar ciertos riesgos inherentes, como la posibilidad de una mayor exposición al riesgo crediticio, particularmente si los montos de crédito por prestatario aumentan en proporción a los recursos gestionados.

La gestión de montos mayores puede estar acompañada de una mayor sensibilidad a cualquier incumplimiento por parte de los prestatarios, lo que podría afectar la estabilidad de la cartera en general.

Tanto para el Invu como para el Inder, la Contraloría concluye que enfrentan serios retos en su gestión crediticia, principalmente debido a la falta de un mecanismo efectivo para seleccionar beneficiarios que cumpla con los criterios y objetivos establecidos, considerando la planificación estratégica y las necesidades del sector.

Source

Alexánder Ramírez